안녕하세요?

Stock Simple, 씸플입니다.

하루 증시 간단 요약, 씸플요약입니다.

원하시는 섹터, 회사 있으시면 댓글 달아주시면 확인 후 추가하겠습니다.

🔥핵심이슈🔥

🚀실적발표🚀

⭐이슈⭐

✅기타 이슈

- 일본 기업의 54%가 노동력 부족을 보고하고 있다.

- 미 무역대표부: 올 가을 초 미국과 대만이 무역 이니셔티브에 대한 공식 협상을 시작할 예정입니다.

- 노무라는 2022년 중국의 국내총생산(GDP) 성장률 전망치를 3.3%에서 2.8%로 낮췄다.

- 칩 어소시에이션:우리는 올해 중국 칩 부문이 15% 성장할 것으로 예상한다.

- 중국 상무부:미국의 반도체 강화 법안에 대해 중국은 단호히 반대하고 있다.

- 미국과 대만의 중국 외교부, 새로운 이니셔티브 아래 무역협상 개시 합의:중국은 영토 보전을 지키기 위해 단호한 조치 취할 것이며, 우리는 미국이 잘못된 판단을 내리지 말 것을 촉구한다.

- 셸은 독일 라인랜드 정유소의 생산량을 줄였다.

- 우크라이나 국방 정보:러시아는 금요일 자포리즈히아 원자력 발전소에서 도발을 계획하고 있다.

- 구테흐스 유엔 사무총장:세계 식량 시장이 안정되기 시작하고 있다는 징후가 있다.

- 에너지 위기가 고조되면서, 유럽의 가스 가격은 사상 최고 수준으로 되었다.

- Zelensky 우크라이나 대통령:나는 UN Sec와 동의했다.구테흐레스 장군은 자포리자 원자력 시설에 대한 IAEA의 장래적인 임무를 위한 조건에 관한 것이다.

- 퀄컴은 새로운 프로세서를 통해 서버 시장으로의 복귀를 계획하고 있습니다.

- 아마존은 새로운 퀄컴 칩의 고객이 되는 것을 고려하고 있다.

- 러시아는 우크라이나 원전을 군사 방패막이로 이용하고 있다.

- 파월 연방준비제도이사회 의장은 8월 26일 금요일 잭슨홀 연례 중앙은행 회의에서 연설할 예정입니다.

✅Lipper

- 미국 투자 등급의 자금이 34억 8천만 달러 유입되었습니다.

- 미국의 고수익 펀드는 한 주에 14억 6천만 달러의 유입을 예상하고 있습니다.

✅Fitch Ratings

- 미국 기업의 2022-2024년 전망치는 높은 것으로 간주된다.

- 인플레이션과 가스 부족은 유럽 자동차 공급자들의 마진을 위태롭게 한다.

✅석유수출국기구(OPEC)의 Al Ghais

- 높은 에너지 비용은 OPEC이 아닌 정책 입안자들과 국회의원들에게 책임이 있다.

- OPEC와 러시아 간의 회담은 여전히 진행 중이며 계속될 것으로 예상된다.

- 러시아산 배럴을 교체하는 것은 간단한 일이 아니다.

- 투자 부족 문제에 대처하지 않으면 석유 수요를 충족시키는 OPEC의 능력은 어렵고 복잡할 것이다.

- OPEC+가 9월 5일 회의에서 무엇을 할 것인지 예측하는 것은 너무 이르며 그들은 필요에 따라 생산을 줄이거나 늘릴 수도 있다.

- 이 기구는 러시아 및 OPEC 이외의 생산국과의 합의를 연장하는 데 열심이다.

- 비록 유가 하락이 경제에 대한 우려를 반영하고 있지만, 물리적인 석유 소비는 여전히 강합니다.

- 2023년의 석유 전망은 비교적 낙관적이다.

- 중국의 경기 둔화에 대한 우려는 과장되었다.

✅러시아

- 러시아 외무부:우리는 나토와 미국과의 직접적인 대립에는 관심이 없다.

- 핵무기의 사용은 대응으로서 그리고 비상시에만 가능하다.

- 러시아 국방부: 우크라이나가 포격을 계속한다면 자포리즈히아 원자력 발전소는 폐쇄될지도 모른다.

- 우크라이나는 8월 19일 자포리자 원전에서 '도발'을 준비하고 있다.

✅노르웨이 중앙은행

- 물가 상승은 최근 몇 달 동안 광범위하게 이루어졌고 인플레이션이 예상보다 더 오래 지속될 것이라는 것을 수반할 수 있다.

- 지금 더 빠른 금리인상은 인플레이션이 높은 수준으로 고착될 위험을 줄이고 통화정책의 더 큰 긴축의 필요성을 감소시킬 것이다.

- 노르웨이의 주요 정책 금리 실제 1.75% (예측 1.75%, 이전 1.25%)

✅동아시아 담당 미국 외교관 Kritenbrink

- 중국은 하원의원을 사용해 왔다.펠로시 의장이 현 상황을 바꾸기 위해 대만을 방문한 것.

- 우리는 하나의 중국 정책을 고수하고 있으며, 미국의 대만에 대한 정책은 일관성을 유지하고 있다.

- 대만의 독립은 미국의 지지를 받지 않는다.

- 우리는 대만과의 관계를 강화하려고 합니다.

- 미국은 대만해협 전체의 평화와 안정을 유지하기 위해 노력하고 있다.

✅ECB의 Kazaks

- 현재 인플레이션은 너무 높다.

- 인플레이션을 늦추기 위해 금리를 계속 인상할 것이다.

- 재정 및 구조 정책 또한 물가를 낮추기 위해 필요하다.

✅ECB의 Schnabel

- 경기 후퇴만으로는 인플레이션을 통제하기에 충분하지 않을 것이다.

- 지표의 수는 인플레이션 기대치를 억제할 위험을 나타낸다.

- 현재 시장은 더 안정적이지만 변동성은 여전히 높고 유동성은 낮다.

- 성장은 둔화될 것이고 유로존의 기술적 불황은 가능하다.

- 7월 금리 인상 전에 우리가 가졌던 인플레이션 우려는 완화되지 않았다; 전망은 변하지 않았다.

✅독일 숄츠 총리

- 정부는 소비자들이 기름에 대한 판매세로 더 이상의 비용을 부담해서는 안 된다는 데 동의한다.

- 우리는 가스에 대한 판매세를 7%까지 낮출 예정입니다.

- 부가세 인하는 2024년 3월 말까지 계속될 예정입니다.

- 2024년 3월까지 독일의 휘발유 판매세 인하비용은 약 100억유로에 이른다.

- 독일의 판매세 감면은 가능하면 가스세 도입과 병행해 10월 1일부터 시작해야 한다.

✅독일 정부 소식통

- 독일은 캐나다와 액화천연가스에 대해 협력하기를 원하지만, 이번 숄츠 여행에서 어떠한 합의도 기대하지 않는다

- 독일은 향후 1, 2년이 아닌 중기적으로 캐나다에서 LNG를 공급받을 수 있을 것으로 예상하고 있다.

- 독일 재무부: 독일의 경제 전망은 에너지 가격 상승과 공급망 문제로 어둡다.

✅유로존

- 유로존 핵심 CPI YoY 최종 실질 4% (예측 4% 이전 4.0%)

- 유로존 CPI YoY 최종실제 8.9%(예측 8.9%, 이전 8.9%)

- 유로존 CPI MoM 최종 실질 0.1%(예측 0.1%, 이전 0.8%)

✅Fed's Daly

- 인플레이션에 대한 승리를 선언하기에는 너무 이르다 - CNN

- 핵심 서비스 인플레이션은 여전히 상승하고 있다.

- 식품과 에너지 가격이 상승하고 있고, 주택 또한 인플레이션에 대해 해야 할 일이 많습니다.

- 우리는 연말까지 3%를 약간 웃돌 필요가 있다.

- 50 또는 75 베이시스 포인트 인상은 9월에 타당하다.

- 회의가 가까워지면 9월 금리인상에 대해 결정하겠습니다.

- 우리는 경제를 약간 억제하고 인플레이션의 느린 속도를 억제해야 한다.

- 상승과 보류 전략은 성과를 거두고 있다.

- 시장은 이해가 부족하지만 소비자들은 금리가 오른 직후에 하락하지 않을 것이라는 것을 알고 있다.

- FRB는 그 이상으로 올라가야 할 수도 있습니다.데이터에 따라 다릅니다.

- 노동시장의 약간의 냉각은 환영받을 것이다.

- 소비자들이 어떻게 소비하고 많은 일자리를 얻고 있는지 본다면, 저는 우리가 경기 침체를 위한 자기 충족적 예언 모드에 있다고 생각하지 않습니다.

- 세계경제가 더디게 성장하면 미국의 성장이 억제될 것이다.

- 우리는 정책을 무리하게 하고 싶지 않고 우리가 필요 이상으로 경제를 긴축하고 있다는 것을 알고 싶다.

- 우리는 용서받지 못할 실수를 원하지 않습니다. 충분한 일을 하는 것과 너무 많은 일을 하지 않는 것의 균형을 맞출 필요가 있습니다.

✅Fed's George

- 지난달의 인플레이션 수치는 고무적이지만 축하할 때가 아니다.

- 지금까지, 근원 인플레이션의 완화는 거의 위안이 되지 않는다.

- 미국은 여전히 수요와 공급의 불일치가 상당히 크다.

- FRB가 어디에서 금리 인상을 멈출지는 불분명하지만, FRB는 인플레이션이 감소하고 있다는 것을 충분히 납득할 필요가 있을 것이다.

- 생산성 하락은 인플레이션에 대한 연방준비제도이사회(Fed)의 과제를 더욱 어렵게 만든다.

- 금리 상승의 근거는 여전히 설득력이 있지만, 그 시기는 여전히 논쟁거리가 될 것이다.

- 수요 수준은 상당히 높은 수준을 유지하고 있다.

- 나는 경제 성장이 둔화될 것이라고 믿는다.

- Fed는 수요의 문제를 다루어야 할 것이다.

- 생산성 수준은 현재 끔찍하다.

- 공급의 개선은 인플레이션을 더 이상 도울 것 같지 않다.

- 고용을 위해 임금을 올려야 한다는 압박이 여전해 노동시장에서는 좀처럼 완화되지 않고 있다.

- 공급에 있어서 몇 가지 고무적인 징후가 있는데, 운송 요금이 떨어지고 배송 시간이 개선되고 있습니다.

- 인플레이션에 대한 기대는 아주 잘 고정되어 있는 것처럼 보인다.

- FRB의 경기둔화 기대감으로 재정상황이 완화됐을 수도 있지만 이는 FRB가 정책을 어떻게 생각하고 있는지를 나타내는 것은 아니다.

✅Fed's Bullard

- 실업률이 계속 하락할 가능성이 있다

- 나는 9월에 75 bps의 금리인상 쪽으로 기울고 있다

- 연준은 여전히 연말까지 목표금리를 3.75%-4%로 올려야 한다.

- 올해 전방하중률 인상은 연준에 2023년의 선택권을 제공한다.

- 연준은 18개월 동안 인플레이션을 줄일 수 있다

- FRB는 금리 인상 과정을 연장해서는 안 된다.

- 고용시장은 견실하고 전망은 밝습니다.

- 연준은 인플레이션을 억제하기 위해 갈 길이 멀다.

- 인플레이션은 너무 높고 인플레이션 상승이 최고조에 달했다고 선언하기에는 너무 이르다.

- 경제가 침체에 빠질 것을 우려하는 것은 시기상조다.

- FRB 금리인하에 대해 추측하기에는 너무 이르다

- 2022년 하반기의 성장은 상반기보다 더 높을 것이다.

- 재무상황이 개선되었는지 여부는 불분명합니다

✅Fed의 Kashkari

- 공급측에서 인플레이션을 돕고 있다.

- 불황을 피할 수 있을지 모르겠어요.

- 금리 인상은 경제를 둔화시킬 것이다.

- 금리를 계속 올리면 경기 침체가 심해져 경기 침체가 일어날 가능성이 높아진다.

- 나는 우리가 현재 불황이라고 생각하지 않는다.

- 만약 미국이 채무능력을 초과한다면 장기금리와 인플레이션 전망은 상당히 높아질 것이다.

- 경제의 전반적인 공급 잠재력은 우리가 상상했던 것보다 상당히 작다.

- FRB는 수익률-곡선 통제를 고려했지만, 이익은 단점을 초과하지 않는 것으로 보인다.

- 항복 곡선 제어는 상당히 복잡해집니다.

- 실제 수익률 곡선은 반전되지 않았다.

- 국내 요인들, 특히 재정 정책이 인플레이션의 1/3을 차지할 것 같다.

- 노동력 공급 잠재력은 현재 어느 정도 고정되어 있으며 우리는 수요를 줄여야 한다.

- 우리는 인플레이션을 즉시 줄여야 한다.

- 연방준비제도이사회가 경기후퇴를 초래하지 않고 인플레이션을 줄일 수 있을지 모르겠다.

- 경제의 기초가 튼튼하다.

- FRB는 인플레이션을 통제하는 방법을 알고 있지만, 문제는 우리가 경기 침체 없이 그렇게 할 수 있느냐는 것이다.

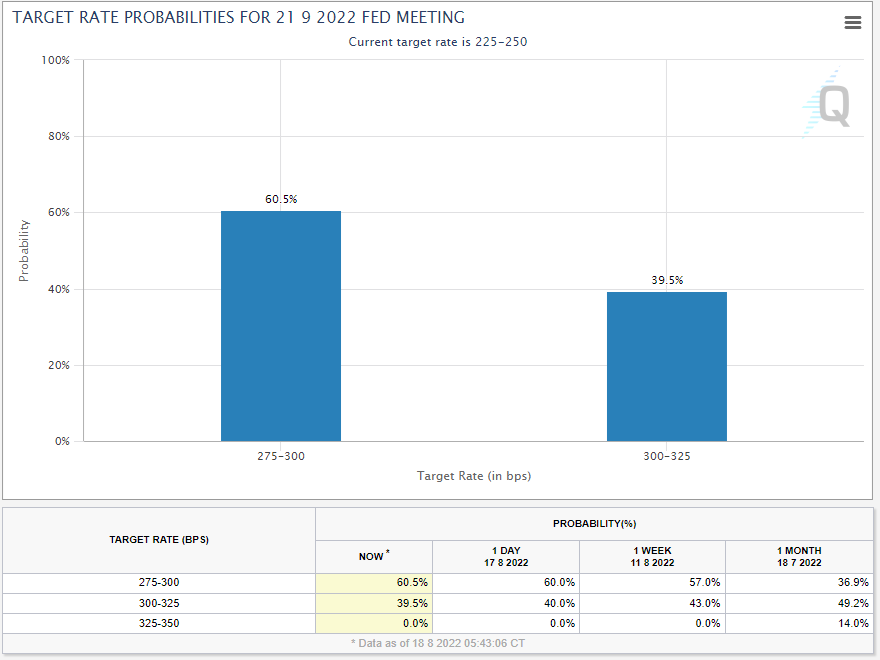

✅CME FedWatch

- 50bp 인상(60.5%)

- 75bp 인상(39.5%)

✅미국 지표

- 미국 최초 실업수당 청구실제 250만 건(예측 263.5만 건, 이전 262만 건)

- 미국의 계속 실업수당 청구실제 1.437M(예측 1.455M, 이전 1.428M)

- 미국 필라델피아 경제지수의 실제 6.2 (전망 -5, 이전 -12.3)

- 미국의 기존 주택판매실적 4.81M(예측 4.87M, 이전 5.12M)

✅공포지수

- 공포지수 : 54

항상 글 읽어주셔서 감사합니다. (꾸벅)

🚀오픈채팅방 : https://open.kakao.com/o/gfyNpgwe

씸플⭐️ 미국주식 정보공유방

#씸플 #미국주식 #해외주식 #테슬라 #애플 #나스닥 #S&P500 #주식 #투자 #엔비디아

open.kakao.com

'씸플 요약' 카테고리의 다른 글

| 08.19 장전 증시 프리뷰, 시장에서 가장 큰 움직임을 보일 주식 (2) | 2022.08.19 |

|---|---|

| FED 연준 의원 발언 요약 (2) | 2022.08.19 |

| 08.17 증시요약, 나스닥 -1.25%, FOMC 회의록 발표 (6) | 2022.08.18 |

| 08.16 증시요약, 나스닥 -0.25%, 월마트 실적 호조, 소비도 좋다? (6) | 2022.08.17 |

| 08.15 증시요약, 나스닥 +0.81%, 유가 하락 (2) | 2022.08.16 |

댓글