넷플릭스(NFLX) 실적발표(2023년 1분기) 씸플어닝입니다.

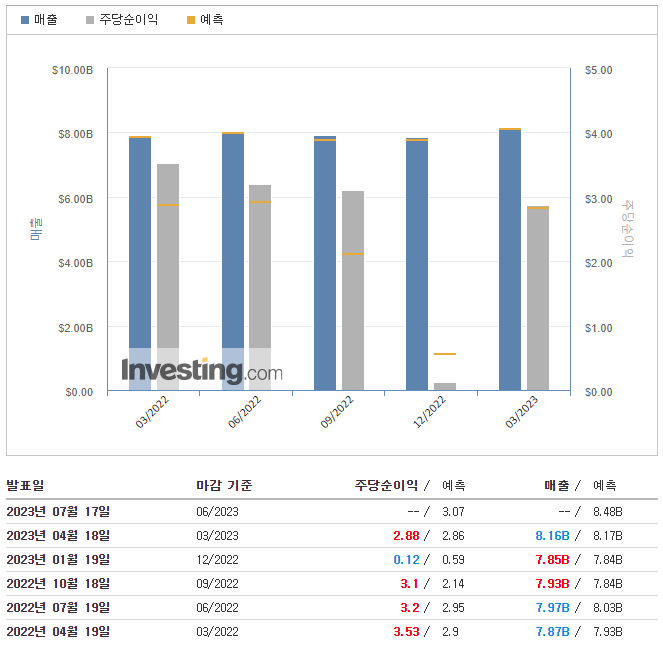

✅실적발표

📌매출(Revenue) : $8.16B

- YoY : $7.87B (+3.68%)

- QoQ : $7.85B (+3.95%)

- 예측 : $8.17B (-0.12%)

📌주당순이익(EPS) : $2.88

- YoY : $3.53 (-18.41%)

- QoQ : $0.12 (+2300.00%)

- 예측 : $2.86 (+0.70%)

✅investing.com 가이던스

📌매출(Revenue) : $8.48B

📌주당순이익(EPS) : $3.07

✅가이던스

- 우리는 2023년 전체 재무 목표를 달성하기 위해 순조롭게 진행되고 있습니다.

- 2023년 2분기 매출은 전년 대비 3% 증가한 82억 달러 또는 F/X 중립 기준으로 6% 증가할 것으로 예상됩니다.

- 2분기 연간 F/X 중립적 수익 성장의 대부분은 유료 멤버십 기반의 성장에서 비롯될 것으로 예상됩니다.

- 이는 Q1'23과 거의 유사한 2분기 유료 순 추가로 해석되며 전년 대비 F/X 중립 ARM이 약간 증가합니다(유료 공유 롤아웃 중 제한된 가격 인상).

- 우리는 2023년 2분기 영업 이익이 16억 달러(전년 대비 거의 변동 없음), 영업 마진이 19%를 예상합니다. 2022년 2분기 20%와 비교하여

- 우리는 서비스를 지속적으로 개선하고 2분기에 유료 공유를 보다 광범위하게 출시하고 광고 비즈니스를 성장시키면서 2023년 하반기 동안 지속적인 통화 수익 성장이 가속화될 것으로 기대합니다.

- 우리는 여전히 2023년 1월 1일 환율을 기준으로 18%-20%의 2023년 영업 마진을 목표로 하고 있습니다.

✅세부내용

📍하이라이트

- 1분기 매출은 전년 동기 대비 4% 증가했으며 분기 초 예측과 일치했습니다.

- 평균 유료 멤버십은 전년 대비 4% 증가한 반면 ARM는 2022년 1분기 대비 -1%였습니다.

- 유료 순 추가는 1분기에 180만, 전년 동기의 -20만에 달했습니다.

- 영업 이익 전년 동기 $2.0B대비 총 $1.7B 로, 지속적인 비용 관리와 고용 및 콘텐츠 지출 시기로 인해 예상했던 16억 달러보다 높았습니다.

- 영업이익률은 전년 동기 25% 대비 21%를 기록했다. 영업 마진의 전년 대비 감소는 주로 F/X 때문이었습니다.

- 미국 달러의 절상은 전년 대비 영업 마진 변화의 약 3% 포인트를 차지했습니다.

- 23년 1분기 EPS 2.88달러(vs. 2022년 1분기 3.53달러)는 가이던스 2.82달러와 일치했으며 유로 표시 부채에 대한 F/X 재측정으로 인한 비현금 미실현 손실 8,100만 달러를 포함했습니다.

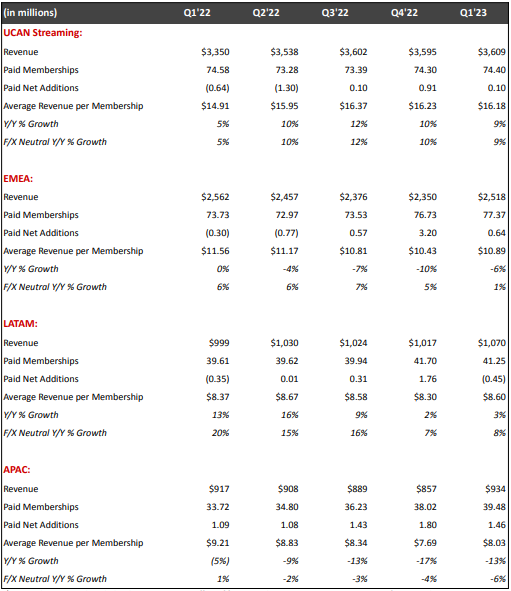

📍지역별 분석

- UCAN 수익은 ARM이 9% 증가함에 따라 전년 대비 8% 증가했습니다

- EMEA 수익은 전년 대비 2% 감소, 주로 ARM의 6% 감소로 인해 부분적으로 상쇄되었습니다. 평균 유료 멤버십이 4% 증가했습니다.

- LATAM 수익은 전년 대비 7% 증가, ARM은 3% 증가. 유료 멤버십은 40만 감소했는데, 이는 4분기(180만 유료 순 추가로 큰 분기를 보냈을 때)와 지속적인 거시경제적 부드러움 때문이라고 생각합니다.

- APAC 수익은 전년 대비 2% 증가했습니다. 평균 유료 멤버십은 전년 대비 17% 증가했습니다. 이는 ARM의 13% 감소를 상쇄했는데, 이는 요금제 혼합 및 가격이 낮은 국가의 회원 증가 혼합이 더 높기 때문입니다.

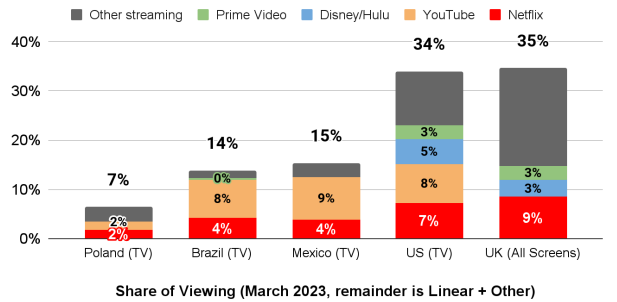

📍계약(Engagement)

- 계약은 유지(회원 만족도 증가)와 획득(더 큰 입소문)을 유도하기 때문에 스트리밍 성공에 중요합니다.

- 아래 차트의 제3자 데이터는 Netflix와 YouTube가 스트리밍 참여에서 확실한 선두주자임을 보여줍니다.

- 스트리밍이 모든 국가에서 여전히 소수의 시청을 차지하기 때문에 앞으로의 기회가 중요하다는 것을 보여줍니다.

- 우리는 더 나은 경험(주문형, 장치 간 가용성)을 제공하기 때문에 스트리밍의 참여 점유율이 선형적인 비용으로 계속 증가할 것이라고 확신합니다.

- 우리는 서비스를 지속적으로 개선할 수 있다면 Netflix에 엄청난 성장 여지를 제공한다고 믿습니다.

- 현재 브라질, 멕시코, 폴란드의 2~4% 점유율 또는 미국과 영국의 7~9% 점유율보다 몇 배 더 높은 배수로 총 시청 점유율을 높일 수 있습니다.

📍수익 창출 및 수익

- 더 많은 필수 시청 스토리로 회원 경험을 개선함에 따라 수익 창출도 개선해야 합니다. 이는 수익 성장을 다시 가속화하고 영업 이익률을 높이는 데 도움이 될 뿐만 아니라 훌륭한 엔터테인먼트에 더 많은 투자를 할 수 있게 해 줄 것입니다.

- 우리는 소비자의 다양한 요구에 맞는 다양한 가격대와 기능 세트를 제공할 수 있도록 가격 책정에 대해 보다 정교해지고 싶습니다.

- 우리는 2021년 12월 인도에서 가격을 20%-60% 인하하는 등 현지 수요를 충족하고 침투를 더욱 심화하기 위해 가격을 조정했습니다.

- 개선된 슬레이트와 결합된 이러한 감소는 인도의 참여를 전년 대비 거의 30% 증가시키는 데 도움이 되었으며 2022년 F/X 중립적 수익 성장은 24%(2021년 19% 대비)로 가속화되었습니다.

- 이러한 성공을 통해 우리는 1분기에 추가로 116개국에서 가격을 인하했습니다. FY'22 수익의 5% 미만을 차지하지만 이러한 시장에서 채택을 늘리면 장기적으로 수익을 극대화하는 데 도움이 될 것입니다.

- 마찬가지로 새로운 광고 계획을 통해 소비자에게 더 낮은 가격대를 제공할 수 있습니다.

- 광고주 측에서는 Microsoft의 판매 플랫폼을 사용하여 Netflix 광고 인벤토리에 대한 더 많은 구매 옵션을 사용할 수 있도록 프로그래밍 방식의 프라이빗 마켓플레이스를 시작합니다.

- Integral Ad Science 및 Double Verify와의 파트너십도 이제 활성화되어 Netflix에서 광고 시청률의 캠페인 참여를 검증합니다.

- 이번 달에는 오늘 캐나다와 스페인을 시작으로 12개 광고 시장 모두에서 1080p 대 720p 비디오 품질과 2개의 동시 스트림을 포함하도록 광고 계획의 기능 세트를 업그레이드할 예정입니다.

- 우리는 이러한 개선 사항으로 더 많은 소비자들에게 우리의 제안을 더욱 매력적으로 만들고 기존 및 신규 가입자의 광고 계획 참여를 더욱 강화할 것이라고 믿습니다.

- 미국에 대한 신뢰할 수 있는 예측 변수라고 생각되는 캐나다에서는 이제 유료 멤버십 기반이 유료 공유를 시작하기 전보다 더 커지고 수익 성장이 가속화되어 미국보다 빠르게 성장하고 있습니다.

- 우리는 1분기 말에 광범위하게 출시할 수 있었지만 이러한 영역에서 이러한 변경 사항을 구현하기 위해 광범위한 출시를 2분기로 전환할 수 있는 충분한 개선 기회를 찾았습니다.

- 위에서 언급한 바와 같이 이로 인해 멤버십 증가 및 수익 혜택의 일부가 2분기에서 3분기로 이동하지만 회원과 비즈니스에 더 나은 결과를 가져올 것이라고 믿습니다. 장기적으로 유료 공유는 서비스를 개선하면서 성장할 수 있는 더 큰 수익 기반을 보장할 것입니다.

📍경쟁

- 스트리밍 비디오 경쟁사 중 기존 엔터테인먼트 업계 동료들은 레거시 비즈니스에서 스트리밍으로의 힘든 전환을 관리하면서 수익 다각화(극장, 선형 TV 및 제3자 라이선스 전반)에 집중하는 것으로 보입니다. 반면 우리는 스트리밍에 "올인"하고 있습니다.

- 이미 상당한 이익과 무료 현금 흐름을 창출하고 있습니다. 대형 기술 회사는 최근 라이브 스포츠에 특히 중점을 두고 스트리밍에 막대한 투자를 계속하고 있습니다.

- 수년 동안 지속적으로 훌륭한 실행(더 나은 영화, TV 시리즈, 그리고 현재 게임, 더 나은 발견 및 버즈, 더 창의적인 마케팅)이 장기적인 성공의 열쇠라는 것을 배웠기 때문에 우리는 경쟁에 너무 집중하지 않습니다.

- 우리는 매달 경쟁사보다 조금 더 나아지고 조금 더 빨라짐으로써 성공합니다.

📍현금흐름과 자본구조

- 1분기 운영 활동으로 창출된 순현금은 22억 달러로 전년 동기 0.9억 달러에 비해 감소했습니다. 1분기 잉여현금흐름(FCF)은 지난 1분기의 80억 달러에 비해 총 21억 달러였습니다.

- 이는 콘텐츠에 대한 현금 지출이 원래 예상했던 것보다 낮아서 현금 콘텐츠 지출이 전년 대비 감소한 것을 반영합니다(2023년에는 콘텐츠 상각 비율에 대한 2023년 현금 콘텐츠 상각 비율이 1.0배에 가까워짐).

- 2024년에도 우리는 현금 콘텐츠 지출이 2022-2024년 기간에 대한 이전 예상과 일치하는 약 170억 달러 범위에 있을 것으로 예상합니다.

- 1분기에 Moody's는 우리의 신용 등급을 Baa3로 상향 조정했습니다. S&P의 BBB 신용 등급과 결합하여 이제 우리는 투자 등급입니다.

- 우리 현금의 첫 번째 우선 순위는 핵심 사업에 재투자하고 게임 및 광고와 같은 새로운 기회에 자금을 대고 선택적 인수를 하는 것입니다.

- 우리는 대략 2개월의 수익에 해당하는 최소 현금을 유지하는 것을 목표로 합니다(예: 1분기 수익을 기준으로 약 54억 달러).

- 이러한 요구를 충족한 후 주식 환매를 통해 주주에게 현금을 돌려줄 것으로 예상합니다. 우리는 1분기에 4억 달러에 120만 주를 다시 사들였습니다. 우리는 현재 2023년 동안 자사주 매입을 가속화할 것으로 예상합니다.

'씸플 어닝' 카테고리의 다른 글

| ASML 실적발표(2023년 1분기) (0) | 2023.04.19 |

|---|---|

| 모건스탠리(MS) 실적발표(2023년 1분기) (0) | 2023.04.19 |

| 록히드마틴(LMT) 실적발표(2023년 1분기) (4) | 2023.04.19 |

| 골드만삭스(GS) 실적발표(2023년 1분기) (0) | 2023.04.18 |

| 뱅크오브아메리카(BAC) 실적발표(2023년 1분기) (0) | 2023.04.18 |

댓글